- 住宅ローンを滞納しています。あるところで相談したところ、もう手遅れだと言われました。そんな状態でも相談に乗ってもらえますか?

- 任意売却という制度について教えてください。なぜ、差し押さえられるよりも有利なのですか?

- 住宅ローンの支払いが苦しくて、どこかへ逃げてしまいたくなります。「笑顔でいることが大切」とのことですが、本当にそんなことが可能なのでしょうか?

- 住宅ローンの整理において、生活背景や精神面のケアを重視していらっしゃるとのことですが、具体的にどんなことをしてくれるのですか?

- 住宅ローンの督促が来るのは、借金の取り立てみたいで怖いです。何とかならないでしょうか?

- 自営業を営んでいるのでなかなか住宅ローンがつきません。相談に乗っていただけますか?

- 法人代表者です。会社が前年度赤字でしたので取引銀行から住宅ローンを断られました何か方法はありますか?

- マンション投資を始めたいと考えているのですが、自己資金が少なくローンを活用し購入しようと考えております。自己資金をあまりいれずにローンを組んで物件を購入することは危険でしょうか。

- どれぐらいの自己資金があればローンが組めるでしょうか?

- 自宅のローンがまだ残っているのですが、投資用のローンを組むことはできるのでしょうか?

- 投資用のローンは、自宅を購入する住宅ローンと違いがあるのか?

- ローンを組んで物件を購入した後、自分が死亡した場合、購入した物件やローンはどうなるのでしょうか?

- なぜ今、不動産投資が注目されているのですか?

- 最近株価が上がってきているようです。株式投資のほうが投資先としてよいと感じましたが、不動産投資がおすすめの理由を教えてください。

- 不動産投資には家賃収入以外にもメリットがあると聞きましたが。

- 「見て、触って、感じたこと」を最も大切にしているのはなぜですか?

- 海外進出を考えております。税金関係の事などどうしたらいいでしょうか?

- 息子が大学病院で勤務医をしております。結婚を機会に独立開業したいと言っております。親として資金の支援はできないのですが、せめて同じ立場で相談できるところを探しております。

住宅ローンを滞納しています。あるところで相談したところ、もう手遅れだと言われました。そんな状態でも相談に乗ってもらえますか?

もちろんです。確かに早く対応した方が良い結果につながりやすいのは間違いありませんが、最後のタイムリミットが来るまでは手遅れだとは思いません。 このサイトにも記載しておりますが、ディーシーティを最後の駆け込み寺とお考えください。

任意売却という制度について教えてください。なぜ、差し押さえられるよりも有利なのですか?

通常、住宅ローンの滞納が続くと自宅が差し押さえられ、競売にかけられます。競売というのは購入する側が利益を見込んで買い付ける「仕入れ」なので、自ずと落札価格は低くなります。その不本意な価格で強制的に買い取られてしまうので、債務者にとっては非常に不利な結果になります。しかし、任意売却というのは売り手と買い手双方の交渉によって価格が決まるので、債務者にとってはかなり有利な条件での売却が可能になります。結果として債務が減り、きれいな再スタートを切ることが可能になるのです。

住宅ローンの支払いが苦しくて、どこかへ逃げてしまいたくなります。「笑顔でいることが大切」とのことですが、本当にそんなことが可能なのでしょうか?

確かに、現在の状況を考えると笑っていられないのは当然です。しかし、ディーシーティにお任せいただいた以上は、全ての処理を専門スタッフが代行しますので、債務者の皆さんは大船に乗ったつもりでいてください。つまり債務者の皆さんは難しいことを考える必要がないため、私たちは笑顔でいてくださいとお願いしています。「笑う角には福来たる」というように、少しでも良い形で再スタートを切るためにも、また、周囲の人に心配をかけないためにも、やはり笑顔が大切なのです。

住宅ローンの整理において、生活背景や精神面のケアを重視していらっしゃるとのことですが、具体的にどんなことをしてくれるのですか?

ディーシーティが最も大切にしているのは、皆さんのお話に耳を傾けること、そしてその内容に基づいた情報を正確にお伝えすることです。お話をしっかり聞くことで、皆さんのお悩みを共有し、1人ひとりの状況に応じた対策案を専門のスタッフが作成します。そして、皆さんには現在の状況がどうなっているのか、そして今後どんなことが起こりうるのかを正確に把握していただきます。お悩みを共有し、現状をしっかり把握するだけでも精神的な負担は大幅に軽減されます。 解決後の未来についてもたくさんお話をしましょう。笑顔を取り戻すためには、過ぎてしまったことよりも、明るい未来について考えるほうが何百倍も効果があるのです。

住宅ローンの督促が来るのは、借金の取り立てみたいで怖いです。何とかならないでしょうか?

貸したお金を返して欲しいというのは債権者の権利なので、督促が来るのはしかたないでしょう。しかし、銀行や公庫などの金融機関は無茶な取り立てをすることはありません。それ以外の金融機関で住宅ローンを組んでいる場合は頻繁に督促の通知や電話が来るかもしれませんが、それが精神的な負担になるということであれば、それを止めることもできます。ローンの支払いができないこと以外に余計な悩み事を増やす必要はありませんので、あらゆる方法を駆使して恐怖を取り除いていきましょう。これももちろん、ディーシーティの仕事です。

自営業を営んでいるのでなかなか住宅ローンがつきません。相談に乗っていただけますか?

事業内容をしっかりきかせていただいたうえで、損益状況を判断させていただきます。場合によれば住宅ローンが可能な場合があります。

法人代表者です。会社が前年度赤字でしたので取引銀行から住宅ローンを断られました何か方法はありますか?

多くの法人様はいろいろ工夫されて節税をされています。赤字の場合であっても事業利益は黒字の場合があります。しっかり中身を見せていただきご紹介できる金融機関がある場合がございます。

住マンション投資を始めたいと考えているのですが、自己資金が少なくローンを活用し購入しようと考えております。自己資金をあまりいれずにローンを組んで物件を購入することは危険でしょうか。

空室や滞納、家賃下落など、数あるマンション投資のなかでも、最大のリスクが『債務(ローン)』です。最初は投入する自己資金は少なくてもかまいませんが、繰上返済することで、早期完済することをオススメします。

ローンを借りている間、金利がずっと固定され、空室や家賃下落、滞納などの問題がなければ、ローンを利用して物件を購入しても問題はないでしょう。しかし、実際には、金利の変動はありますし、空室がまったくないことも考えられません。

空室や滞納が長期間続けば、毎月のローン返済額の全額を自分で支払わなければならなくなります。空室や滞納があったとしても、ローンを完済していれば、オーナーの自己負担は毎月1万円程度の管理費修繕積立金で済みます。

バブル崩壊時にマンション投資で失敗したひとは空室や滞納で破綻したわけではありません。多くの方が多額の借金を抱えていて、借り入れ負担に耐え切れなくなったのです。より安全にマンション投資を行なっていくのであれば、借り入れ金を繰上返済して、上手にコントロールしていくことが欠かせません。

どれぐらいの自己資金があればローンが組めるでしょうか?

最低限の目安として物件価格の5%程度の頭金と※諸経費の約50万円が必要になります。

たとえば、1,000万円の物件を購入する場合、物件価格の5%分の頭金50万円と諸経費約50万円分あわせて100万円程度の自己資金が必要になります。

また、ローンを利用する際には、お客様の現在のお借入の状況やご年収などにより条件が異なります。効果的で安全なローンの組み方なども、セミナーや無料相談会でもご紹介しておりますので、ご興味のあるかたは、ぜひお気軽にご参加ください。

※購入時の諸経費には以下の項目が含まれます。

登記費用、固定資産税、管理費・修繕積立金、火災保険料、ローン事務手数料、印紙代、不動産所得税

自宅のローンがまだ残っているのですが、投資用のローンを組むことはできるのでしょうか?

ご自宅のローンが残っていても、投資用のローンを利用することは可能です。

ただし、お借入の残額やご年収、勤務先などの諸条件によって融資の可否や金額、借入年数が判断されます。

当社では事前にある程度の内容を確認させていただければ、速やかにご返答が可能ですので、お気軽にご確認ください。相談ください。

投資用のローンは、自宅を購入する住宅ローンと違いがあるのか?

自宅用のローンと投資用物件購入のためのローンは審査基準、金利条件の面で異なります。自宅用ローンは債務者の返済意思が高いことから、投資用ローンに比べて、審査基準も緩和されています。

また、自宅用ローンの金利水準も自宅用ローンの需要も比較的多いことから、返済意思の両面から低金利になっています。なお、当社が提携する投資用ローンの金利は2.5%前後で安定しています。

ローンを組んで物件を購入した後、自分が死亡した場合、購入した物件やローンはどうなるのでしょうか?

投資用ローンでも、自宅用ローンと同じように『団体信用生命保険』が付きます。

ご自身に万が一のことがあった際には、ローンは完済され、借り入れのない収益不動産を家族に遺すことができます。マンション投資は資産運用の手段だけではなく、将来の家族の生活を守ることの出来る優れた商品です。

また、団体信用性目保険は文字通り『団体』加入となるので、一般の生命保険とは異なり、加入年齢によっても支払う保険料の金額は変わりません。たとえば、一般的な生命保険の場合、30歳の人と50歳の人では、毎月の保険料は3倍くらい違ってきますが、団体信用生命保険ならば、30歳でも50歳でも保険料の金額は変わらないのです。

ローンを利用できる現役世代にとって、団信を使ったマンション投資は、少ない自己資金で、家族に財産を残せる、優れた投資法です

なぜ今、不動産投資が注目されているのですか?

年金問題、経済不安などにより、安定性のある投資対象が求められているためです。不動産投資は、適切な物件を適切な方法で運用することで、安定的な家賃収入を得ることができる投資であるため、近年取り組む方が増えています。また低金利が続いており、銀行に貯金しても資産を増やすことができません。低金利の今だからこそ不動産投資が注目されています。

最近株価が上がってきているようです。株式投資のほうが投資先としてよいと感じましたが、不動産投資がおすすめの理由を教えてください。

一般的な投資である株式投資は「ハイリスク・ハイリターン」の投資先といわれています。昨今の株価上昇局面では利益を出すこともできると思いますが、長く続くものではありませんし、大きく損することも考えられます。

不動産投資は「ミドルリスク・ミドルリターン」と言われています。部屋を賃貸に出すことで、家賃収入を得ることができ、賃料は景気の動向に影響を受けにくく大きな変動がないため、収入が安定的です。長期に取り組むことが可能で、「ロングリターン」を得ることができることが、ほかの投資と大きく異なる点です。

不動産投資には家賃収入以外にもメリットがあると聞きましたが。

節税メリットは2種類ございますので、以下に解説いたします。

- (1)所得税・住民税の圧縮

- 不動産投資をするということは、不動産貸付業という事業を行うことと同じです。青色申告の届け出をし適正な会計処理をすることで、青色申告65万円控除が受けられます。

また同居家族が不動産貸付業の何らかの手伝いをすることで給与(専従者給与)を支払うことも可能で、所得分散による節税が期待できます。

その他、減価償却で不動産貸付業の所得をマイナスにし、そのマイナスを給与所得と損益通算することで、さらに節税が図れます。詳しくはお問合せください。 - (2)相続税の圧縮

- 収益不動産を購入することで、相続税評価額の圧縮が図れ、節税効果が得られます。

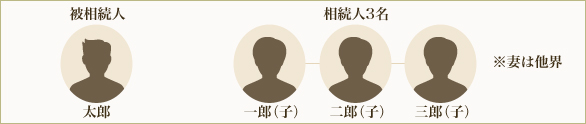

ケーススタディを見てみましょう(※平成27年1月以降の税制に基づき計算)。

資産現金20,000万円+株式10,000万円=合計30,000万円

今の状態で相続が発生すると、課税価格はそのまま30,000万円となり、相続人3名が支払う相続税総額は約5,500万円となります。

ここで、相続発生前にマンションを購入し、その後すぐに相続が発生すると以下のようになります。

購入金額50,000万円 (土地20,000万円、建物30,000万円)

自己資金30,000万円 借入金20,000万円

マンションを購入することで、課税価格を圧縮できます。

※土地路線価は売買価格×80%、建物固定資産税評価額は売買価格同額とした。

土地課税価格:13,120万円 (土地は貸家建付地評価となり、自用地評価額×82%となる)

建物課税価格:21,000万円 (建物は貸家評価となり、固定資産税評価額×70%となる)

借入金20,000万円を引くと、最終的な課税価格合計は14,120万円となる。

すると、相続人3名が支払う相続税総額は約1,263万円となり、

マンション購入前と比べ約4,237万円節税できることになります。

当社では、相続に関するご相談も承っておりますので、お問合せください。

「見て、触って、感じたこと」を最も大切にしているのはなぜですか?

債務の整理という作業は極めて事務的に進められますが、その当事者である債務者や私たちディーシーティは人間です。文字だけの情報や又聞きでは伝わらないニュアンスというところに、問題の本質が隠れていることが少なくありません。ローンの返済に悩む方が、相談の折についたため息。これは記録に残らないことですが、債務者の精神状態を最も顕著に示しています。このため息を聞いたからこそ、依頼を受けたスタッフはその人のために仕事をしようという気になれるのです。

海外進出を考えております。税金関係の事などどうしたらいいでしょうか?

弊社は堂島パートナーズの一員としてワンストップサービスをモットーに様々な分野においてプロフェショナルによるサービスをご提供できます。

詳しくはhttp://www.dojima-partners.jpも参考にしてください。

息子が大学病院で勤務医をしております。結婚を機会に独立開業したいと言っております。親として資金の支援はできないのですが、せめて同じ立場で相談できるところを探しております。

弊社グループ会社で株式会社日本メディカルサポートがご支援致します。何でもご相談下さい。

詳しくはhttp://k-jms.com/を参考にしてください。